最後更新: 2021 年 9 月 19 日

其實一直很猶豫要不要寫美國保險的文章,畢竟保險這東西就是「用得到:好理家在我有買保險;用不到:可惡的保險公司又坑我錢」。左思右想後,覺得畢竟這是理財部落格,要完善的規劃自己的財務,保險的確是一個能用很低的成本來保護我們自己以及家人工具。

保險除了能有效將自己未來的的風險轉移給保險公司之外,還有許多我們意想不到的稅務優勢 (例如台灣被罵到爛的投資型保單在美國卻有不一樣的面貌)。當然,保險計劃並沒有絕對的完美,只有適不適合使用計畫的人,畢竟保險公司也是要賺錢的。所以希望這系列的文章能讓大家用不同的角度看看保險這個工具,並找到真正適合自己的計畫。

那我們就從「美國定期險 Term Life Insurance」開始整個保險系列吧!

目錄:

什麼是定期險 What is Term Life Insurance?

其實可以把 美國定期險 (Term Life,Pure Life Insurance) 想像成我們常見的汽車保險、房屋保險、或是公司/學校提供的醫療保險,只是承保的東西是我們的生命。

這些保險都是在有繳交保費的情況下才有效,基本上用於「短期的保障」。如果保險期間沒有使用到,那保險公司也不會將保費還給你。只有在承保的時期發生了意外,定期保險才會發揮它的作用,我們也會順勢得到賠償。像是如果出車禍,汽車保險會負擔維修費及醫療費;如果生病了,醫療保險會負擔超出自付額 (Deductible) 的部分等等。

但是,今天的主題是 Term「Life」Insurance,也就是說,在我們持有定期險得期間,如果自己發生意外而去世了,那受益人 (Beneficiary) 就可以得到補償。所以我們要將焦點放到:如果我們不幸發生意外去世了,有沒有什麼人/什麼事是需要被保障的?

為什麼需要定期險 Why Term Life Insurance?

我們提到了定期險是要保障「受保人過世後」需要被照顧的人事物,你可能開始思考:「 不對啊…這樣我直接買人壽型保險或是萬能險不就好了嗎?」這邊一個字回答:「貴!」

沒錯,人壽險/萬能險也有相同的作用,而且甚至還有更多的附加功能,不過人壽險保障的是你的一生,而人一定會過世 (至少在我寫這篇文章的 2021 年是如此),所以保險公司有朝一日一定會需要賠償你。但是定期險就不同了,它保障的是一小段時間,可能是 10、15、20、30 年等等,而這段時間,受保人可能有很高的機率一直都身強體壯,活得好好的,那麼保險公司就不用做賠償了。也因為如此,保險公司承擔的風險會小很多,費用相對的也會比較低。

綜合幾個我們已經提到的東西:「受保人過世後」、「保障活著的人事物」、「費用低」,我們可以得到:利用較低的費用,來保障受保人過世之後,想要保護/照顧的人事物。這也是定期險標榜的:

定期險以最低的保費,提供最大的保障。

Term Insurance provides the greatest amount of coverage for the lowest premium.

假設一個家庭的收入來源主要依靠爸爸,而媽媽平時在家照顧兩個小嬰兒。有一天爸爸突然在下班回家的路上出了車禍走了,那還活著的媽媽和小嬰兒怎麼辦呢?這個家庭可能剛組成,還沒有太多的積蓄或多餘的資金來規劃人壽險,甚至可能還有房貸、車貸等等。我相信媽媽會有能力扛起一切,照顧並扶養兩個小孩長大,但絕對不是簡單的事… 而定期險就可以解決這樣的問題,這個我們在接下來的「定期險有哪些應用」會深入探討。

而 Derek 自己本身的需求是來自於在台灣的家人。我自己是獨生子,現在都居住在美國,但是媽媽還在台灣,所以我的定期險需求其實是當我自己發生意外時,媽媽可以有一筆足夠的退休金 (目前是我還在努力幫媽媽存中!)。

延伸閱讀:快速認識美國退休帳戶:什麼是 401K 和 IRA

什麼會影響定期險的費用 What would impact the fee?

既然提到了定期險比終身壽險/萬能險便宜許多,那我們就先來講講什麼會影響定期險的費用吧!

影響「保險費用」最大最大的因素其實就是保險公司賠償的「機率」。也就是說,如果受保人 (Insured) 讓保險公司 (Insurer) 覺得,申請的保險計劃 (Policy) 會有很大的賠償機率,那保費自然就會變貴了。

而影響賠償機率及費用的有幾點:

- 受保人:受保人的性別、年紀、身體健康狀況、家庭病史、生活習慣 (抽菸、喝酒等等),因為這些會提高受保人生病甚至死亡的機率。這邊要提醒大家的是,如果保險公司判斷結果發現賠償機率太高,受保人無法規劃保險 (Insurability),保險公司可能會直接拒絕承保!

- 保險的時效性:時間越長,受保人死亡的機率越高;相反的,承保時間越短,受保人在短時間死亡的機率會越低,保費相對的也會下降。

- 保險面額:也就是保險公司需要賠償的金額,這個就跟機率不太有關係了。不過在相同的機率下,如果保險公司需要賠償的金額越高,那麼前期需要收取的費用相對的也會提高。

- 保費付款頻率:這個項目可能很多人不會想到,但是在我們平常會遇到的醫療保險或是汽車保險卻常常會看到。如果選擇年繳,那保費就會比較低,如果選擇每個月慢慢繳的話,付出的保費總額則會比較高。這是因為當保險公司拿到保費之後,他們會將資金拿去做投資賺取更大的收益,而較晚收取保費會產生時間成本,也就減少獲利的機會,因此保費也會較高。

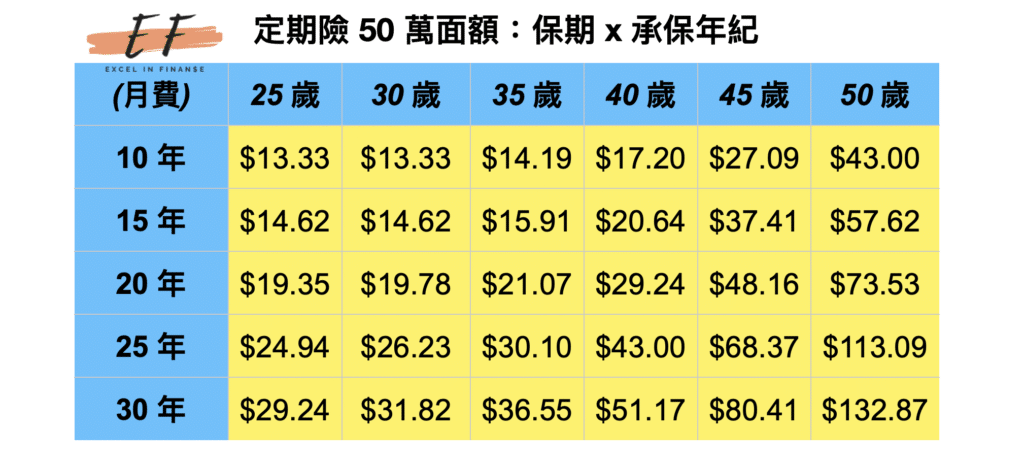

這邊給個簡單的例子,以面額 50 萬來計算,並假設受保人 (男性) 身體狀況很好,保費會隨著受保人年紀跟保險期限有所變化 (費用僅供參考):

以 Derek 自己 26 歲來做規劃,如果需要一個 15 年的短期定期險,那就是每個月 $14.62 的費用,等於只需要 3 杯咖啡的錢呀。繳完 15 年後的總費用約是 $2,700 美金,這邊就可以看出定期險的高槓桿:$2,700 vs $500,000,相差了將近 185 倍!

延伸閱讀:什麼是HSA?美國最省稅的退休投資健康帳戶HSA介紹全攻略

定期險有哪些種類 Types of Term Life Insurance

定期險針對保費 (Premium)、保額 (Face Amount/ Death Benefit)、保期 (Insurance Period)、延期更新 (Renewable) 等等不同的特點可以再往下細分成幾種類型。除此之外,定期險也可付加上其他的 Rider 來提高它的功能性 (當然也會影響到價格),這邊就來跟大家介紹幾個定期險的種類 (請原諒我幫它們取了不太好聽的中文名字)。

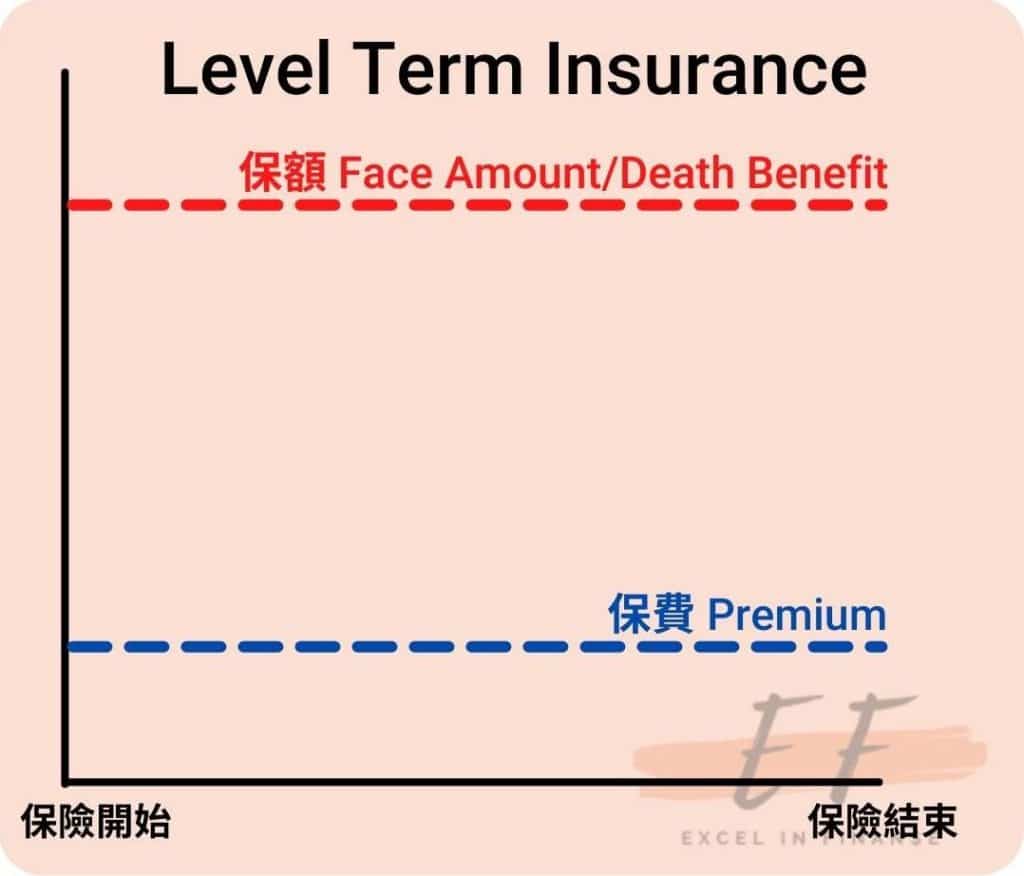

固定費用型定期險 Level Term (Level-Premium Policy)

這是最常見的定期險,在定期險規劃的當下就決定好了保額和保期,在承保的期間保額和保費都會固定不變

範例:一個 30 歲的上班族規劃了一個 50 萬美金,為期 15 年的定期險,保險公司透過受保人的資料計算出每個月的保費為 $30 美金。基於這個範例,這位上班族在接下來的 15 年,保費都將維持在 $30 美金/月,而且保額也會維持在 50 萬美金。

15 年後,如果這位上班族在 45 歲的時候還活得好好的,而且需要再規劃一個金額一樣是 50 萬美金的 15 年的定期險,那麼由於前一個定期險 (30 到 45 歲) 的計畫已經結束了,上班族必須重新向保險公司重新申請,這時候由於年紀變大了,而且身體狀況可能也不如 30 歲的時候,即使承保面額及時間都一樣,保費也會提高。如果身體狀況太差,上班族甚至可能會被拒絕承保。

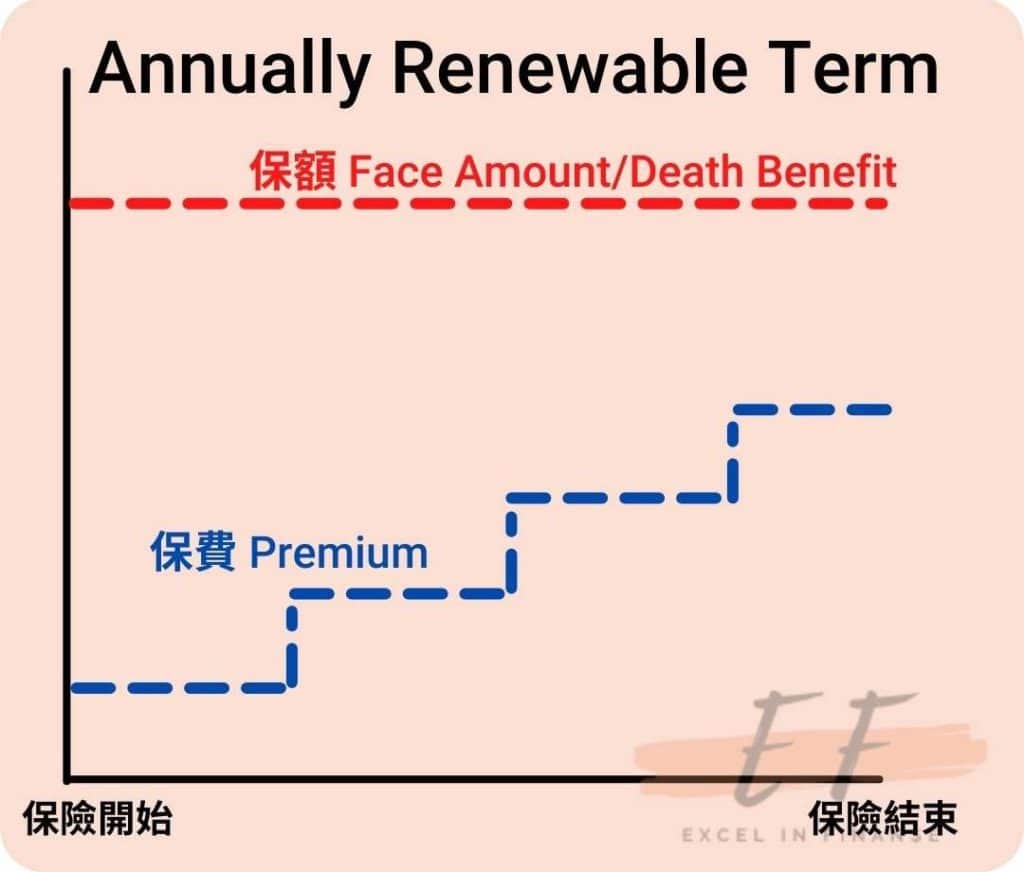

年年更新型定期險 Annually Renewable Term (ART) Policy

Annually Renewable Term (ART) 是基於 Level Term 衍伸出來的定期險,它和 Level Term 一樣都具有保險面額維持不變的特徵,不同的是 ART 不需要在規劃的一開始就直接決定年限,而是在每年保期快結束的時候,保險公司給予受保人決定權,選擇要不要繼續承保。

在選擇續保的時候,保險公司必須讓受保人延續保險,不需要額外提出健康狀況等證明 (Insurability),也就是說往後的身體狀況並不會影響這份保險,但是由於受保人的年紀依然在增加,保險公司可以依照年齡的增加來調漲保費 (Premium)。

ART 的好處是它不像 Level Term 在一開始就承諾一個年限很長的保險,而是可以每一年視情況而定來做選擇。它也不像 Level Term 需要擔心在最初的合約到期後,較差的身體狀況會不會讓保險公司拒絕保險。當然的,上面的圖也顯示了 ART 的保費會逐年增加,當年紀越來越大,保費的漲幅可能會是大家的考量,這些就要看每個保險公司及其計畫的不同而做選擇了。

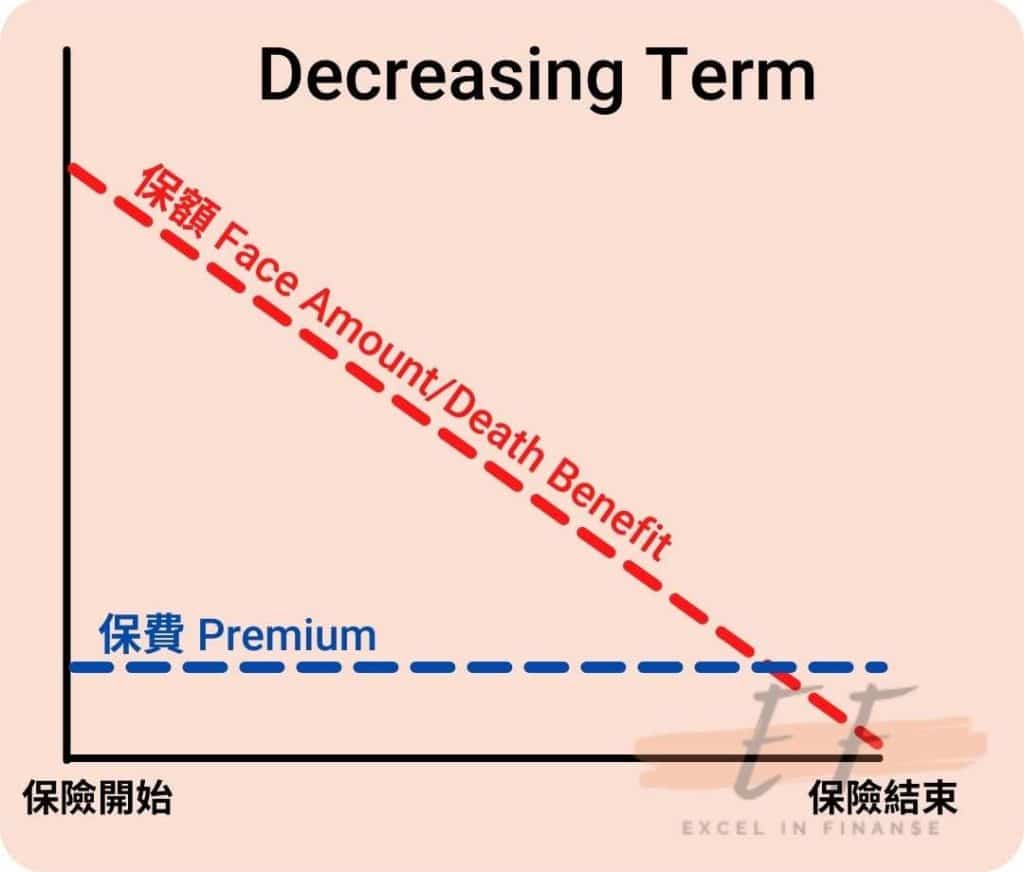

保額遞減定期險 Decreasing Term Policy

遞減型定期險 (Decreasing Term Policy) 是在保費維持不變的情況下,保額隨著時間降低。這樣的計畫很適合像是房貸或是債務這種總額會隨著時間增加而下降的事物。在起始保額相同的情況下,Decreasing Term 的保費會比 Level Term 還要便宜。

範例:假設小明有一套貸款尚有 15 年,貸款額度 60 萬美金的房子,他希望如果自己不小心出了意外,家人可以繼續保有這套房子而且不需要承擔房子的債務。在承保定期險的過程中,因為小明一直都是身體健康,可以每個月固定償還貸款,所以「房貸總額」是會一直下降,也就是說,小明身上背的債務會隨著時間而減少,這也就剛好符合了上面圖示的保額走勢。

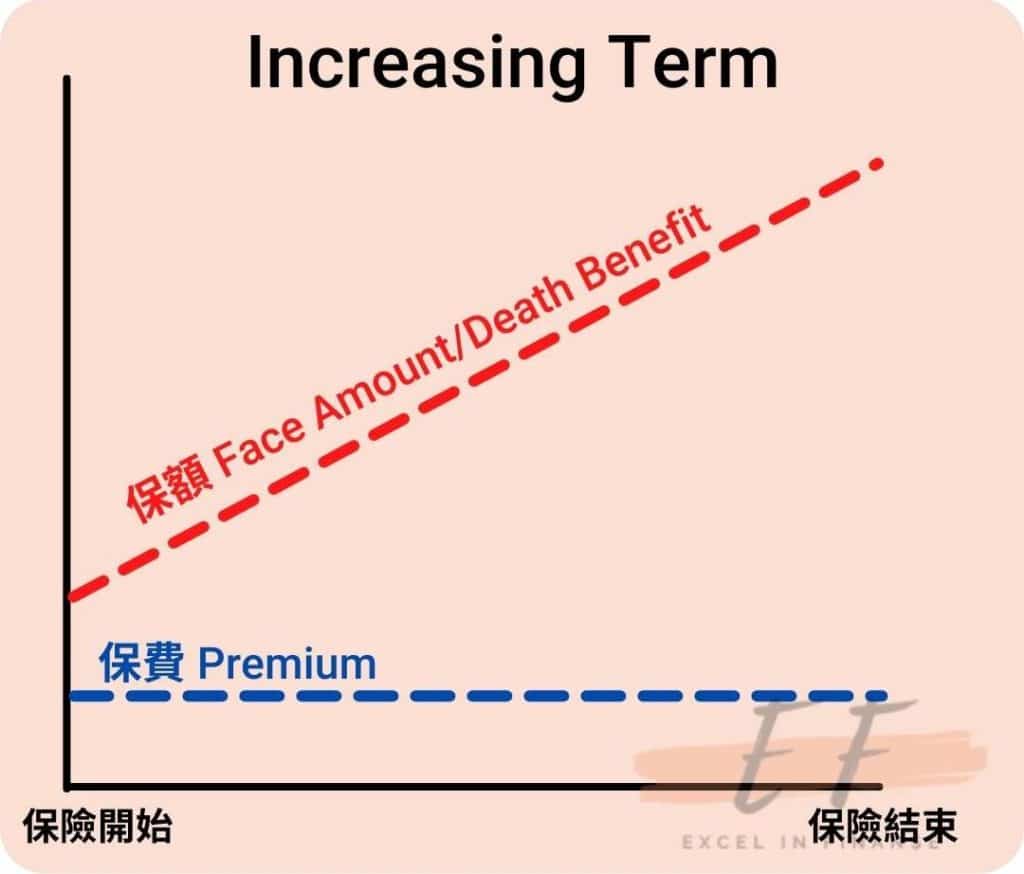

保額遞增型定期險 Increasing Term Policy

遞增型定期險 (Increasing Term Policy) 和上面的遞減型定期險剛好相反,它是在保費維持不變的情況下,保額會隨著時間而增加。保額的增加幅度會在初始規劃的時候就規劃好,漲幅可以是依照百分比 (例如每年增加 3%),或是固定金額 (例如每年增加 $5,000 美金)。保險公司也會視情況決定要不要給予一個上限值,例如當保額增加到 $500,000 美金後就不會再增加。

這樣的計畫很適合未來生活花費會不斷增加 (例如小孩生活的花費、學費等等),或是想要讓保額隨著每年通貨膨脹而增加的朋友 (例如現在平均的通貨膨脹率為每年 2-5%)。

其他常見定期險附加功能 Other Term Policies/Riders

定期險除了上述幾種之外,保險公司也提供了其他的附加功能 (Rider) 讓這些計畫在規劃上更貼近大家的需求。當然,再添加這些 Rider 之後,保費也會依照 Rider 的功能及受保人的狀況來做調整。這邊我們就來討論幾個比較常見的保險 Rider:

Term Conversion Rider

由於定期險在期限結束後,它就沒有任何功能了,而這個 Rider 給予受保人額外的權利來決定是否要將定期險轉變成終身型壽險 (Whole Life Insurance),以延續保險的保護力。

Return of Premium Rider (ROP)

一般的定期險到期後,如果受保人依然健康,保費是不會歸還的。但是如果加上 ROP Rider,在保險到期後,如果保險公司沒有做出任何賠償,所有的保額則會全數歸還。

ROP Rider 基本上都不會太便宜,可能會在原本的保費上多加 25%~50%,甚至更高的費用。另一個大家好奇的可能是稅務問題,由於退額跟當初繳出去的保費是一樣的,所以這筆錢不需要額外繳交任何稅。

Living Benefits Rider (LB)

Living Benefits Rider 又叫 Accelerated Death Benefits Rider,主要是在受保人的健康出問題時,將受保人去世後才拿得到的賠償移到生前就能使用。通常 Living Benefits Rider 還可以細分到:Terminal Illness Rider (受保人被診斷出只剩不到兩年壽命)、Chronic Illness Rider (慢性病或是無法自理生活 – Activities of Daily Living, ADL)、Critical Illness Rider (重大疾病,如心臟病、腎衰竭、癌症等)。

有些保險計劃也會一次涵蓋所有上述提到的項目,可以把它想成重大疾病險。透過 Living Benefits Rider 可以確保受保人在有高醫療需求的情況下,可以透過定期險的賠償來支付醫藥費及維持其他生活上的開銷。賠償的金額則會依照病情的嚴重性及醫生的診斷來做調整,這些都要請大家在規劃的時候仔細看清楚,或是和自己的理財規劃師諮詢。

Long-Term Care Rider (LTC)

長期照顧險 Long-Term Care Rider 應該是大家都知道的項目,很多人其實也會把它加在終身型壽險上,而 LTC Rider 也適用於定期險,主要是因應突如其來的意外。有些保險公司也會將 LTC 直接涵蓋在 Living Benefits Rider 底下,或是推出以 Long-Term Care 為主的定期險。

長期照顧的需求時間更長,而且費用也不小,有了這樣的定期險可以確保受保人在有需求的時候,可以利用賠償金來聘請看護,或是有足夠的資金住在相關的醫療機構。

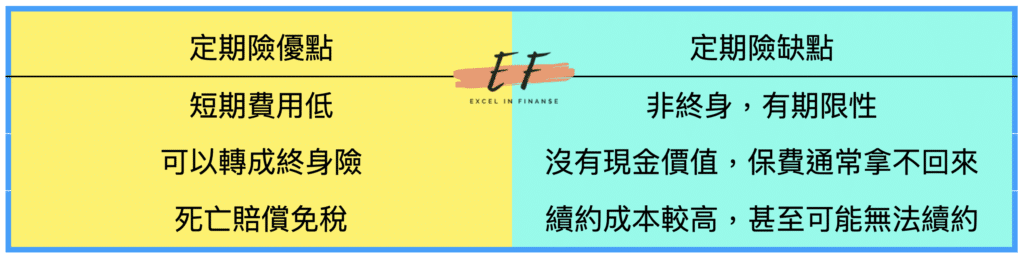

定期險的優缺點 Pros and Cons of Term Life Insurance

相信大家看到這裡後,都對定期險有一定的瞭解。我們就來綜合上面的一些資訊,簡單地討論一下定期險的優缺點。

定期險的優點 Pros

短期費用低

對於終身型壽險 (Whole Life Insurance) 或是萬能險 (Universal Life Insurance),在保額相同的情況下,定期險的費用會遠遠低於其他兩個人壽險,這也展現了定期險高槓桿的功能,可以利用很低的費用,來換取很高的保障。

可以轉成終身險

上面提到的 Term Convertible Rider 可以讓定期險轉換成終身險,這增加了規劃上的靈活度。許多人可能在剛出社會的時候,沒有那麼多的資金規劃終身險,那麼他們就可從定期險開始,等到手上資金較充裕了,再因應需求將定期險轉成終身險。

死亡賠償免稅

定期險的保費及保額往往都幾十倍,甚至上百倍的差距。但是大家不用擔心,如果真的意外發生,受益人得到了賠償金,這筆錢在大部分的情況下都是不需要額外交稅的。

定期險的缺點 Cons

非終身,有期限性

期限性在規劃上可以是優點,也可以是缺點,不過我相信更多人希望這份保障可以持續到終身,所以就將它歸類在缺點裡囉。

沒有現金價值,保費通常拿不回來

通常定期險在期限到期後,如果受保人依然身體健康,保險公司是不會給予任何其他的補償。這是因為定期險不像終身型壽險或是萬能險一樣具有「現金價值 (Cash Value)」,我們付出去的費用不會在保險期間增漲而還給我們。

功能單一,只有保險的功能

由於上面提到的期限性以及沒有現金價值,定期險的功能就只剩下「保險」,相較於終身型壽險或是萬能險,定期險就少了儲蓄、投資、以及稅務上的一些優勢。這些我們會在介紹終身型壽險及萬能險的時候仔細討論。

續約成本較高,甚至可能無法續約

我們在介紹 Level Term Insurance 的時候有提到,當定期險到期後,如果想要延續保險,受保人需要再做一次身體檢查。這時候保險公司所提出的保費會因為年紀及身體狀況等調高不少,甚至有拒保的可能性。

延伸閱讀:什麼是FICA Tax? 2021 美國社會安全退休金攻略

如何估算定期險保額/面額:How to Estimate Policy Value?

其實我們在上面已經提到了不少例子,這邊我們把許多在美國的家庭會遇到的情況整理一下,研究研究這個範例,看看應該怎麼估算需要的保額 (再次請小明出場):

小明今年28歲,和妻子都是上班族,兩人年薪約 20 萬美金,育有一對剛滿一歲的雙胞胎。

名下有一間貸款 20 年期 / $500,000 美金的房子,家庭年花費為 $40,000 美金 (一人一萬美金,不包含房貸)。

我們先來算算整個整個家庭需要的保額是多少。比較常見的算法會是:

(家庭年花費 x 20 年) + 現有負債 (房貸) + 小孩未來支出 (大學教育金)

我們把小明的情況套入上面的公式,會得到:

($40,000 x 20 年) + $500,000 + ($50,000 學費 x 4 年x 2 個小孩)

= $800,000 + $500,000 + $400,000

= $1,700,00 (170 萬美金)

由於小明和妻子都有收入,這個金額其實可以拆成兩份定期險,依照雙方收入的高低來分配各自保額,這樣如果一方發生意外,剩下的另一方及小孩就會有保障。

許多家庭除了定期險之外,也會有終身險。上面計算出的總額其實也可以透過定期險及終身險的搭配來做調整。利用定期險的便宜保費,加上終身險的終身保障及其他優勢,如此一來整個家庭可以用較少的費用,得到更全面的保障。

P.S. 上面提到的年份,小孩基金,甚至是整個計算公式,都可以依照家庭不同做變化。不過這邊先給大家一個思考方向,這樣在規劃保額時會比較有頭緒,大家記得一定要跟自己的理財規劃師好好討論喔!

延伸閱讀:美國留學生/美國社會新鮮人如何開始理財規劃?七個步驟快速分析(上)

寫在最後:美國定期險 Term Life Insurance

希望透過這篇文章可以讓大家更了解美國定期險是如何運作,怎麼將保險加入我們的理財規劃,以及怎麼透過定期險的低費用來有效地轉移未知的風險給保險公司,並為另一半、家人、小孩準備好足夠的保障。

感謝讀到最後的你,希望這邊文章對你有幫助!有任何問題都歡迎在下面留言,或是 email 到 [email protected] 呦!